【第41回】トラブル事例に学ぶ!失敗しない不動産の相続対策

2016.09.01

土地・建物の相続で、もめないための対策方法と、生前の不動産の整理や、分割方法、節税対策を分かりやすくお伝えします。

【1】なぜ、相続対策で失敗するのか?

一般の方が、相続対策で失敗する原因は大きく2つあります。①「相続税を支払いたくない」と行き過ぎた節税をしてしまうこと、②「財産がないから関係ない」と勘違いして何も対策をしないこと、この2つです。

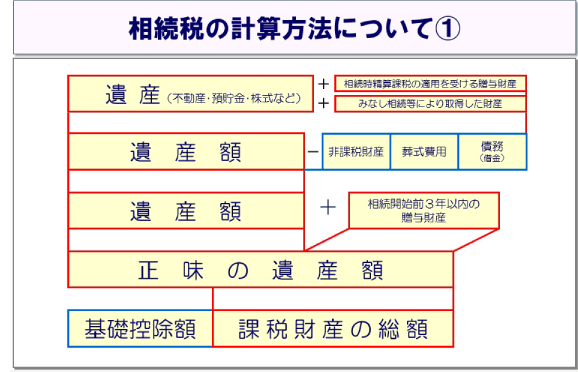

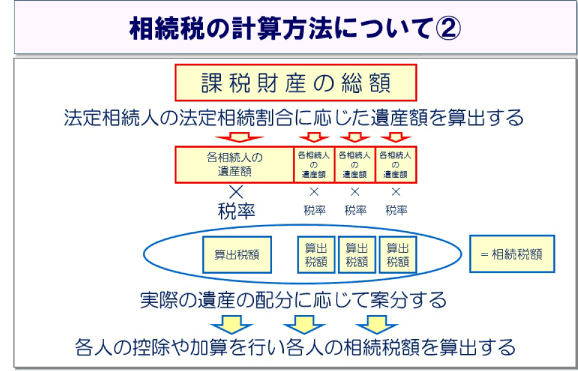

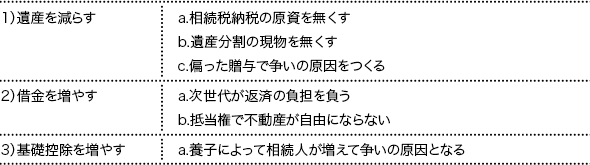

行き過ぎた節税が失敗になるのは、相続税の計算の仕方に理由があります。相続税は、被相続人(亡くなった方)の遺産額を基に算出します。(図1参照)そのため、生前に1)遺産を減らす、2)借金を増やす、3)基礎控除を増やすことで、相続税を減らすこと(=相続税対策)ができるのです。

【図1】相続税の計算方法

しかし、3つの行為にはデメリットもあります。

これらを理解せずに実施してしまい、トラブルになる事例が後を絶たないのです。

ここで失敗事例を紹介しましょう。

【2】トラブル事例とその原因

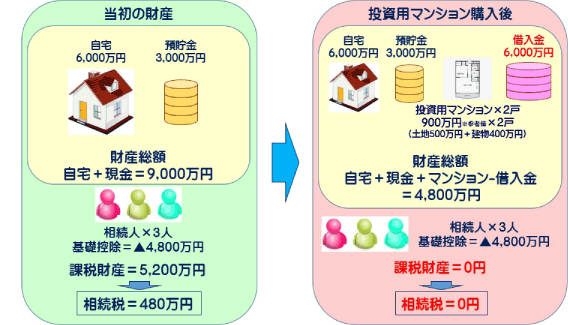

相続税対策のために「投資用マンション」を全額借金で購入した事例です。

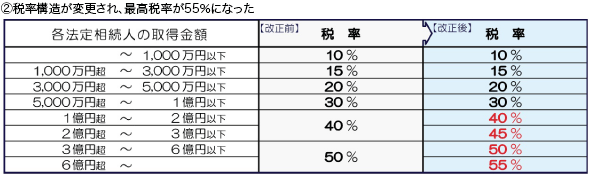

Y様には、自宅(評価額6,000万円)と預貯金(3,000万円)がありました。Y様の相続人は子ども3人でしたので、相続税は480万円と試算されていました。不動産業者から、投資用のマンションを借金で購入すれば相続税がゼロになるとアドバイスされ、Y様は、表面利回りが5%の3,000万円の投資用マンションを全額借金で2戸購入しました。

Y様は、自宅を継ぐ子どもに対して、自宅を継がない2人の子どもには、投資用マンションと預貯金の半分を、それぞれ相続させたいと考えて、その内容を遺言書にしていました。そしてマンション購入から3年経ったころ、Y様は病気で亡くなりました。

現金を不動産に変えると、現金より不動産の評価額のほうが少なくなって、遺産額が減り相続税対策になります。特に投資用マンションは、土地の評価額が共有持分で小さいうえに、貸家建付地による評価減や建物評価額の減額があって、さらに効果があります。このため、Y様の相続税はゼロでした。(図2参照)

【図2】Y様の投資用マンション購入による相続税対策のイメージ

しかし、3人の子どもは争ってしまったのです。なぜ、トラブルになってしまったのでしょうか。

Y様は、購入経費8%負担して全額借金(金利1.5%、期間30年)で購入しました。そのためマンション投資は、最初から赤字経営だったのです。赤字が延々と続くマンションを、誰が喜んで相続するでしょうか?

結局、子ども達は自宅もマンションもすべて売り払い、残った現金を3分割してしまいました。

行き過ぎた節税が原因の残念な事例です。

【3】相続対策は「納税対策」「分割対策」「節税対策」の順番で対策しないと失敗する

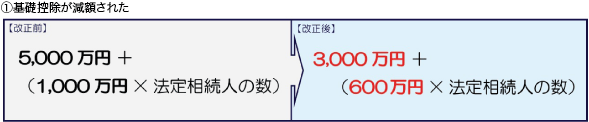

2015年1月からの相続税改正(図3参照)で、自宅と少しの預貯金があれば相続税を支払う可能性がでてきました。しかし実際には、相続税の支払いよりも自宅を誰が相続するかで争いになるケースが多いのです。なぜならY様の事例のように、自宅と預貯金を比べると、自宅に価値があるケースが多いからです。

【図3】2015年1月からの相続税の改正内容

それではY様は、どのように相続対策をすればよかったのでしょうか?

Y様には預貯金が3,000万円ありましたので、相続税の納税に問題はありませんでした。

しかし、遺産分割には問題がありました。自宅を相続する子どもと、そうでない子どもに格差が生じるためです。自宅を相続できない子ども達に、その旨を納得してもらう必要があります。もし理解が得られれば、自宅を残すことができますが、理解が得られない場合は、1)自宅の価値に合わせた遺留分に相当する財産(3,000万円×2人)を準備して、遺言書を作成する、2)相続後に自宅を売却して遺産分割する、このどちらかを選択することになります。これが分割対策です。

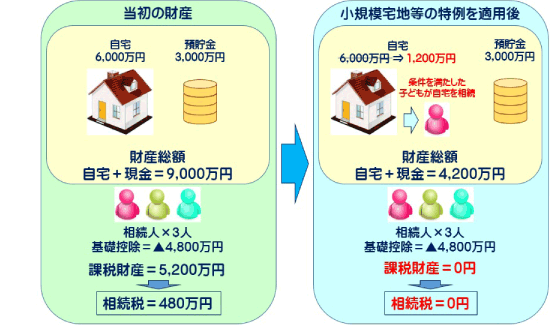

分割対策が整ったら節税対策を考えます。Y様の場合は、自宅を小規模宅地等の特例(※)を利用して、大幅に評価額を減額できる(6,000万円→1,200万円)可能性がありました。これに気づいていれば、投資用マンションの購入をしなくても、相続税をゼロにすることはできたのです。(図4参照)

【図4】小規模宅地等の特例を適用した相続税対策のイメージ

小規模宅地の特例は、専用住宅だけでなく二世帯住宅や賃貸併用住宅でも使うことができます。お近くの住宅展示場などで、ハウスメーカーの担当者に相談されることをお勧めします。

相続対策は「納税対策」「分割対策」「節税対策」の順番で対策しないと失敗します。そして、その失敗のツケは子ども達が負わなければなりません。目先の損得に捕らわれずに、相続の全体像を捉えて対策してもらいたいと思います。

※)小規模宅地等の特例(相続した事業用や居住用の宅地等の価額の特例):個人が、相続又は遺贈により取得した財産のうち、その相続の開始の直前において被相続人等の事業の用に供されていた宅地等又は、被相続人等の居住の用に供されていた宅地等のうち、一定の選択をしたもので限度面積までの部分については、相続税の課税価格に算入すべき価額の計算上、一定の割合を減額できるという特例。

監修・情報提供:安食正秀

(相続アドバイザー協議会R認定会員 上級アドバイザー)

©2016 Next Eyes.co.Ltd

本記事はネクスト・アイズ(株)が記事提供しています。

本記事に掲載しているテキスト及び画像の無断転載を禁じます。