住まいのコラム

【第34回】2016年度税制大綱、徹底解説!住宅購入前の節税ポイントと確定申告

2016.02.01

昨年の12月10日、16日に2016年の税制大綱が発表され、国会では税制改正の議論が行われています。今回のコラムでは、住宅に関わる税制大綱のポイントと、住宅ローン控除、住宅税制と、住宅を購入した時の確定申告のポイントについて解説します。

【1】2016年度税制改正大綱のポイント

2016年度の税制改正大綱は、大きな目玉的な改正は盛り込まれていませんが、法人税実効税率の引下げ、軽減税率の導入など私たちの生活にとって大きな影響がある改正も盛り込まれています。

【住宅関連の税制改正大綱5つのポイント(新築・住み替え)】

- ①非居住者(海外に住んでいる人)に係る住宅ローン控除の適用の緩和

- ②相続した空き家を売却した時の売却益に対する所得税の軽減

- ③新築住宅に係る固定資産税の軽減措置の延長(適用期限:2018年3月31日)

- ④認定長期優良住宅に係る特例措置の延長(適用期限:2018年3月31日)

- ⑤居住用財産の買換え等に係る特例措置の延長(適用期限:2017年12月31日)

非居住者(海外に住んでいる人)に係る住宅ローン控除の適用の緩和

「住宅ローン控除」は居住者(日本に住んでいる人)が使える制度でしたが、海外勤務などで海外に住んでいる人が、海外に住んでいる間に住宅の取得などをして、帰国後に居住者が住宅の取得等をする場合と同じ要件を満たせば、住宅ローン控除が使えるようになります。帰国後の住居の確保を考えている方には朗報ですね。

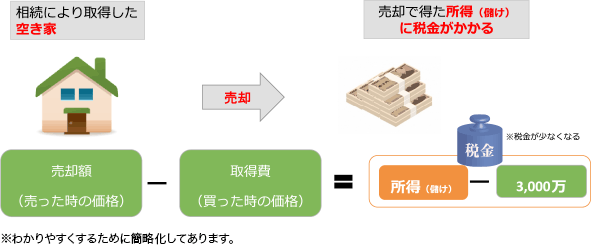

相続した空き家を売却した時の売却益に対する所得税の軽減

相続人が、相続により取得した家屋又はその土地を譲渡(売却)した場合に、その譲渡所得(いわゆる「儲け」)から3,000万円を差し引くことができる制度です。

3,000万円の控除があることによって、税金の計算の基となる所得(儲け)がその分だけ小さくなります。つまり納める税金が少なくなり手元により多くのお金が残ります。空き家の処分がしやすくなるだけでなく余裕資金ができますので、買換えなどに役立ちます。

登録免許税、不動産取得税、固定資産税

登録免許税、不動産取得税、固定資産税について、軽減措置や税率の特例措置の適用期間が延長になりました。それぞれ登記の時、買った時、保有の時に係る税金です。マイホームの購入に際してはいろいろと支出がかさみますので、税金が軽減されると本当に助かります。不動産取得税は住宅用地には「減額」、住宅用建物には「控除」の特例措置がとられているため、不動産取得税がほとんどかからない場合が多くあります。

【2】住宅取得等資金の非課税制度

2016年も住宅購入支援制度は充実しています。ここでは、住宅取得時の贈与税の非課税制度と住宅ローン控除についてお伝えします。

住宅取得贈与の非課税枠とは

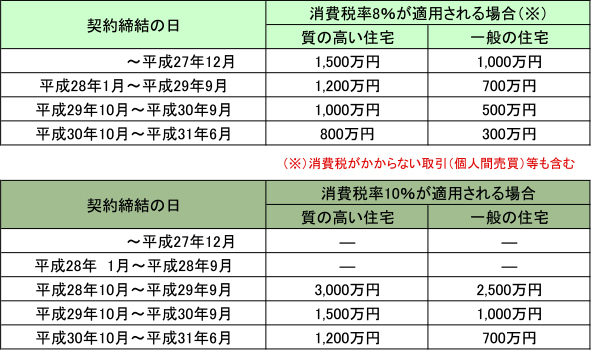

父母や祖父母などの直系尊属から、住宅の新築、若しくは取得のためのお金を贈与してもらった場合、以下の金額まで贈与税が非課税になる制度です。

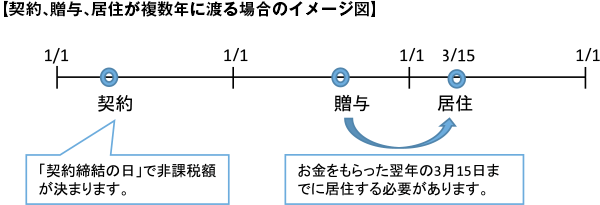

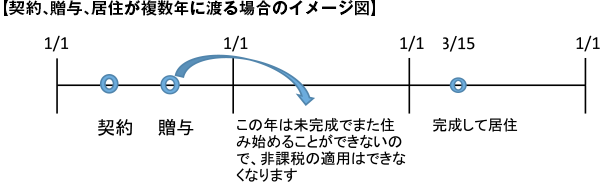

いくらまで非課税になるか(非課税枠)は「契約締結の日」で決定されます。また、適用の要件が以下の通りです。

- ①贈与年の翌年3月15日までに、住宅取得等資金の全額を充てて住宅用の家屋の新築 若しくは取得又は増改築等をすること

- ②贈与年の翌年3月15日までにその家屋に居住すること、又は同日後、遅滞なくその家屋に 居住することが確実であると見込まれること

つまり、お金をもらったらその翌年の3月15日までには完成して住み始めているか、又はすぐに住むことができるということが必要となります。

ですので、お金をもらった翌年の3月に住み始めることができない場合には、契約をしてすぐにお金をもらわないで、贈与は次の年にするなど注意して下さい。

住宅ローン控除とは

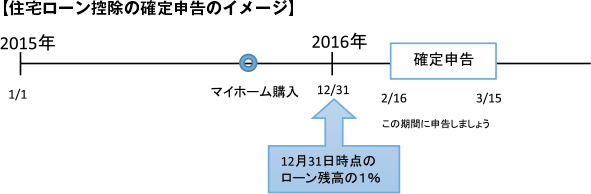

「住宅ローン控除」とは、一定の要件を満たすローンを組んでマイホームを購入したりリフォームをした場合に、年末のローン残高に応じて税金(所得税、住民税)が控除(戻ってくる)制度です。

例えば、所得税を30万円納めている方で、年末時点で住宅ローンの残高が3,500万円あるとすると、控除できる税額は35万円ということになり、納めた30万円はまるまる戻ってくることとになります。また、使い切っていない5万円の控除額は住民税の控除に使われます。

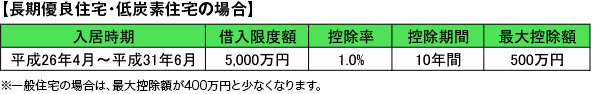

住宅ローン控除は2015年度税制改正で2019年6月末まで適用期間が1年半延長されました。10年間で、長期優良住宅・低炭素住宅で最大500万円の控除額となります。

【3】住宅購入後、初年度の確定申告を忘れずに!

住宅ローン控除の申請は確定申告が必要です。

住宅を購入した際、忘れてならないのが、「確定申告」です。住宅ローン控除の適用を受けるためには確定申告が必要です。給与所得者は通常年末調整のみで確定申告を行っていない方がほとんどですが、最初の年のみ確定申告が必要となります。2年目以降は会社での年末調整で適用を受けることができます。

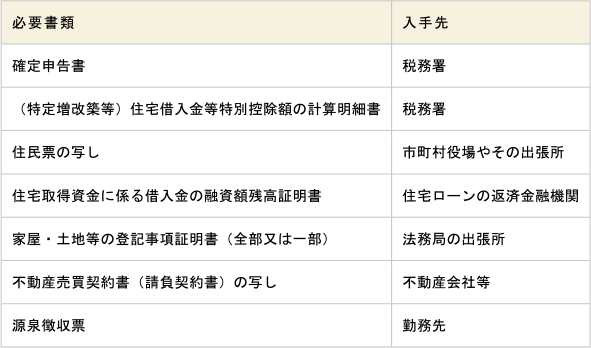

初年度の申告に必要な書類とその入手先は以下の通りです。

贈与の非課税制度を適用した方も申告が必要

「住宅取得等資金の贈与の非課税制度」や「相続時精算課税」などを利用することにより税金が課されていなくても、その制度を適用することに対しての申告が必要です。この申告を忘れてしまうと、特例が受けられなくなりますので十分に注意して下さい。

住宅の取得に対しては税制面で様々な支援制度があります。適用できる時期、金額などのメリットを検討してお得な住宅の取得へつなげて下さい。また、2017年4月より消費税率が10%へ引き上げられます。まだ1年以上も先のこと、と思われますが、住宅の新築・購入には「契約」から「引渡し」まで数か月かかります。消費税の住宅取得への影響は大きなものとなります。展示場へ見学・相談に行き、早めに情報収集を始めましょう。

監修・情報提供:本間 慶喜(税理士)

©2016 Next Eyes.co.Ltd

本記事はネクスト・アイズ(株)が記事提供しています。

本記事に掲載しているテキスト及び画像の無断転載を禁じます。