【第5回】はじめての賃貸併用住宅 建て替え成功事例に学ぶ!相続対策法

2013.09.01

史上稀にみる低金利、住宅優遇税制なども後押しし、建て替えを検討している人が増えています。

また、2015年1月から相続税の大幅な増税が決定され、都市部においては、富裕層だけでなく、ある程度の土地を所有している一般の方でも、納税義務が発生するようになり、その対策も必要となってきました。この2つの問題を一気に解決してくれるのが、賃貸併用住宅です。ここでは、はじめて賃貸併用住宅を建てる方を対象に、メリット・デメリットを理解していただき、賃貸経営のリスクにも触れながら、成功した事例をご紹介していきます。

【1】建て替えで相続・収入不安を解消

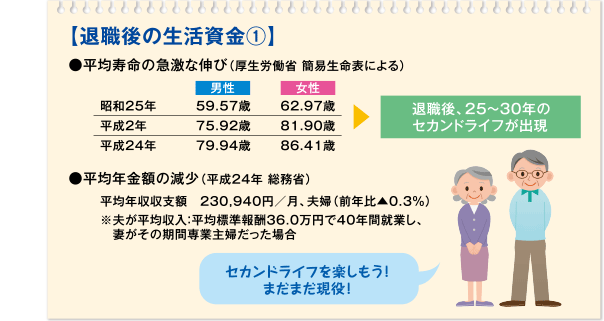

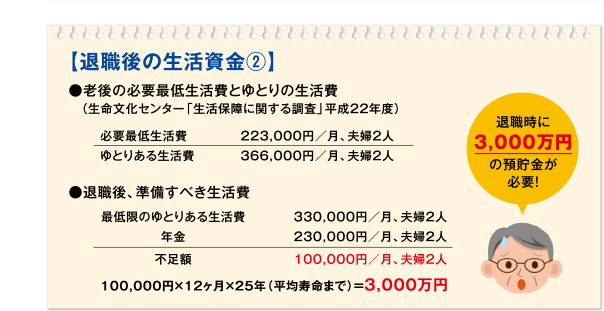

平均寿命の急激な伸びにともない、退職後25~30年のセカンドライフが出現しました。このセカンドライフを豊かに楽しく暮らすためには、お金というキーワードは無視できません。退職金をそのまま建て替え資金にしてしまったり、限られた収入の中で、新たにローンを組むことは、セカンドライフを破綻させることにつながります。必要最低生活費を明確にした上で、それぞれの生きがいや余暇を楽しむ資金を考慮に入れ、夫婦2人が退職時にどのくらいの預貯金が必要なのかを算出しておくことが必要です。

セカンドライフを破綻させない方法は、節約しながら我慢して25~30年を過ごすか、年金以外の収入を得るようにするか2つの方法しかありません。年金以外の収入を得るとは、賃貸併用住宅を建てることです。この賃貸併用住宅は、収入を得るだけでなく、土地の評価も下げ、相続対策にもなります。

【2】賃貸併用・賃貸住宅のメリット・デメリット

老朽化した建物を新築に建て替え、老後を快適に過ごすことができ、かつ年金+副収入を得、そして相続対策も同時に行えるという、一見すると一石三鳥、得ばかりのような賃貸併用住宅ですが、当然ながらメリットばかりではありません。賃貸経営も同時に行わなければいけないわけですから、さまざまな面倒やリスクも伴います。住宅部分だけを新築するのとは異なり、金額も大きくなりますし、例え1室であっても会社を創業することと同じだと言えます。したがって、ここではメリットとデメリットを、充分理解した上で、適正な賃貸併用住宅、賃貸住宅を建てましょう。

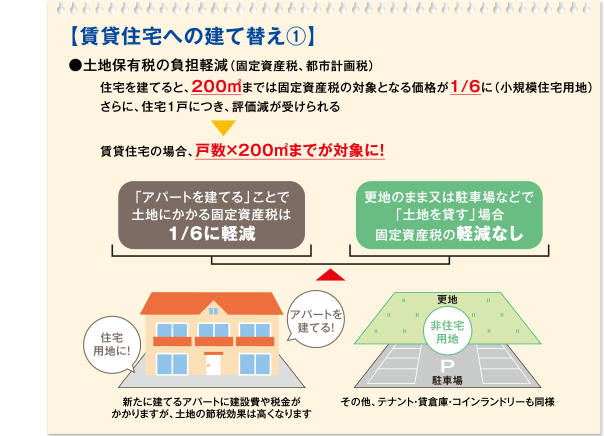

【メリット1】駐車場や空き地は更地評価、賃貸併用・賃貸住宅なら土地保有税が1/6に

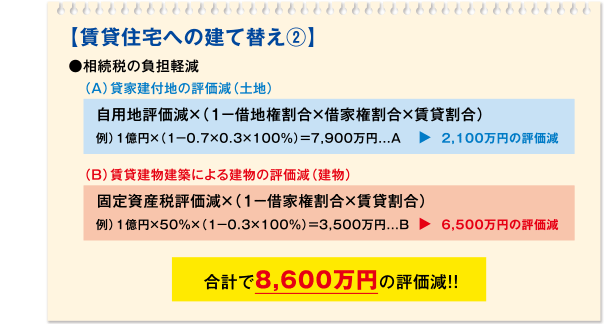

【メリット2】賃貸併用・賃貸住宅なら土地と建物の評価が減少し、相続税の負担減に

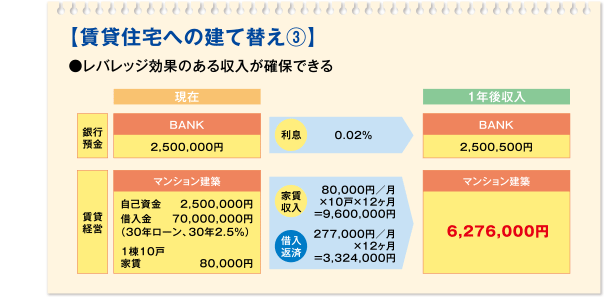

【メリット3】余剰資金は、現金で所有するより、賃貸併用・賃貸住宅を建てた方が利回り上昇

【デメリット1】借入リスク(返済リスク)と金利上昇リスク

賃貸住宅を併用する場合、自宅だけを建築する場合と比べ、建築コストが大きく上昇します。全て現金で支払える場合はいいのですが、ほとんどの方がローンを組むことになります。ワンルーム1室あたり、800万円~1,000万円の建築費がかかりますから、5室つくれば5,000万円のコスト増ということになり、借入リスク(返済リスク)が発生します。家賃収入が、ローン返済額を大きく上回ればいいのですが、なかなか入居せず、空室になっていたり、ローンを変動金利で借りていて、金利が上昇し、ローン返済額が上がった場合などは、家賃収入がローン返済額を下回り、預貯金から充当しなければいけない事態にもなりかねません。

【デメリット2】家賃の下落リスクと空室リスク

新築物件がどんどん建つ中、特殊な地域(東京都港区や渋谷区など)を除けば、建物の老朽化にともない、家賃も下落します。また、近隣類似物件との差別化がなされていない物件は、常に満室状態とはいかず、空室リスクも発生します。場合によっては、賃料を下げるなどの工夫が必要となります。この家賃の下落と空室というリスクは、収入の減少につながり、収益を圧迫することになります。

【デメリット3】管理上のトラブルリスク

賃貸併用住宅であれば、家主と言えども、賃借人は同じ建物に住んでいる同居人。騒音、ゴミ出しなどの近隣トラブル、クレームという問題に巻き込まれる可能性もあります。専用住宅であれば、問題のない他人との係わり合いも大きなリスクの一つです。

【3】賃貸併用・賃貸住宅の成功の秘訣

①目的と目標を決定する

目的が安定収入の確保なのか、節税対策なのか、相続・贈与対策なのか、投資なのかはっきりさせることが重要です。また、自身の預貯金、年収、年齢などの属性を分析し、万が一の場合のリスクに対応できるか否かを冷静に判断します。日常の生活が圧迫を受けるような事態は避けるべきで、リスクに対応できない分不相応な計画は、おこなうべきではありません。

②市場調査を徹底的におこなう

ハウスメーカーであれば、提携している不動産会社を持っており、市場調査を実施してくれます。1社だけではなく、複数の市場調査を比較してみましょう。1Kが主流なのか、2DKがいいのか、ファミリータイプなのか賃貸住宅情報等で相場感を調べた上で、実際に周辺を歩き回り、不動産屋さんで情報を入手しましょう。

③基本計画を考える

目的と目標を達成するためには基本計画をどうしたら一番よいか考えましょう。時期、ボリューム、構造、工法、資金計画を明確化していきます。施工会社はボリューム最大限の計画を提案するのが常ですが、本来の目的に合致しているかどうか、また、リスク回避がなされているかどうかを冷静に分析し決定します。ここが最大の山場。何度も収支計画をシミュレーションすることが大切です。

④施工会社を複数選定し、詳細な実施計画に入る

適した業者を複数選定し、基本計画を正しく伝え、市場調査、プラン、収支計算書を提案してもらいます。また必要に応じて、長期保証(家賃保証)も提案してもらいましょう。総費用、資金計画、返済計画を確認し、最良の借入先(金融商品)とライフプランに合わせた返済計画を検討していきます。

⑤施工会社を決定する

あらゆる提案の中から、一番適したパートナーを選定します。選定した施工会社と事業計画の詳細について煮詰めていきましょう。施工会社がハウスメーカーであれば問題はないのですが、ハウスメーカー以外であれば、信用度(決算状況)により、融資金利にも差が出たり、施工精度によりその後のメンテナンス費用が変わり、収支を圧迫するので、慎重に選定する必要があります。

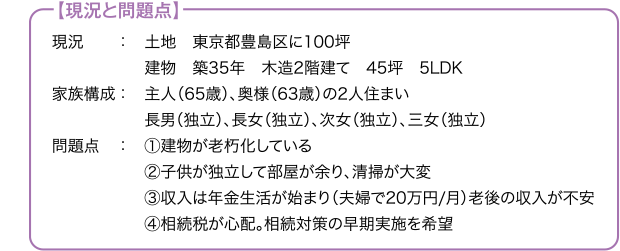

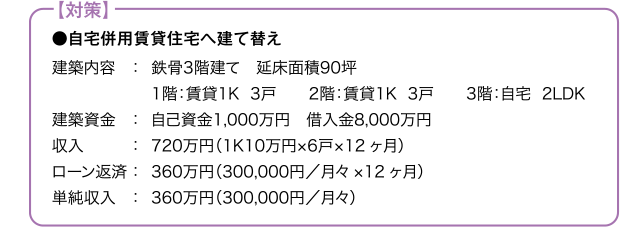

【4】自宅を自宅併用賃貸住宅に建て替えた事例

●相続税の簡易チェック

まずは、被相続人である主人の課税資産を算出し、相続税がかかるか否かを試算。

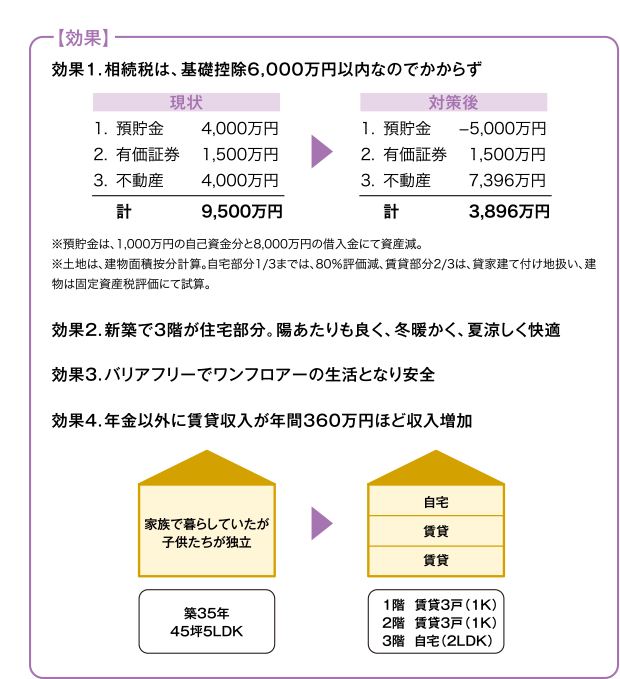

1.預貯金 4,000万円

各銀行に預けている預貯金額や現金で所有しているお金の合計額。

2.有価証券 1,500万円

株や国債、会員権、生命保険などの合計額。生命保険については、法定相続人の数×500万円までが控除。今回、生命保険4,000万円のみが対象で、奥様とお子様の計5人が法定相続人×500万円で2,500万円までが控除され、1,500万円が対象資産。

3.不動産 4,000万円

敷地は、路線価×敷地面積(㎡)で計算します。小規模宅地等の特例にて、330㎡までは、80%の評価減となり20%で試算。他に別荘(1,000万円相当)を加算。

1+2+3で課税資産合計額は、9,500万円

控除額は、3,000万円+法定相続人の数5人×600万円=6,000万円

※2014年までは、現行制度の1億が控除額なので、現状であれば相続税はかからないが、

2015年1月より控除額が6割に縮小します。今回は、改正後で試算。

したがって、9,500万円-6,000万円=3,500万円が相続税の課税対象額で対策が必要です。

監修・情報提供:小野信一(不動産コンサルタント)

©2013 Next Eyes.co.Ltd

本記事はネクスト・アイズ(株)が記事提供しています。

本記事に掲載しているテキスト及び画像の無断転載を禁じます。