【第21回】消費増税延期!超低金利!賢くお得に家づくりをする方法

2015.01.01

2015年はひつじ年です。

ひつじは群れをなして行動するため、家族の安泰や平和をもたらす縁起物と言われているようです。その“ひつじの年”に、家づくりについて行動を起こすのは、縁起が良いとは思いませんか?

今回は、“あたたかい”家族が住む家づくりに、お財布も“あたたかく”購入できればということで、「消費税や金利がどのようにお財布に影響するのか?を見ていきたいと思います。

【1】消費税増税、1年半延期

平成26年4月から消費税が5%から8%に増税されました。

そして、平成27年10月には消費税を10%にする予定とされておりましたが、1年半の延期と決まり、平成29年4月からの増税予定となりました。

「良かった!増税まで2年も先に延びたぞ!」

などと、のんびりしていると、納得のいく家づくりのチャンスを逃してしまいます。

“家づくりにおける後悔”の上位項目に「時間がなかった」という声があります。

実際に動き始めると、情報収集や打ち合わせで週末の時間を取られ、家族で情報共有をする時間などもなかなかとれないようです。

通常、家づくりに費やす期間は1年程度と言われておりますが、消費税増税の延期は「まだ2年ある」ではなく『増税前に、コミュニケーションを取りながら、家づくりに関してゆとりを持って行動できる時間が出来た』と理解しておきましょう。

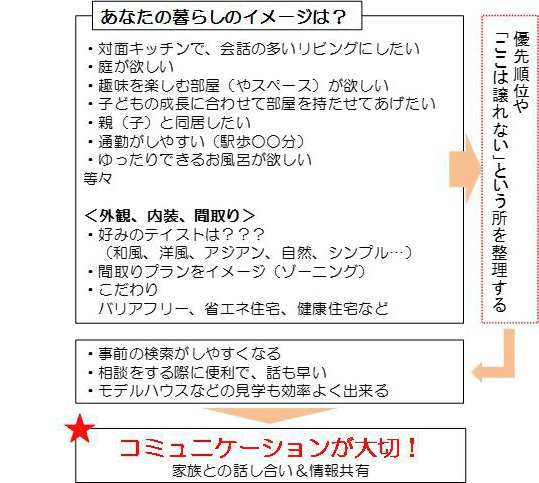

まずはじめにやっておきたい事は「気持ちにブレない軸をつくる」ということです。

自分は何のためにマイホームが欲しいのか?をしっかりイメージしておくことが大切ですし、これから数か月かけて進めていく家づくりで、途中で息切れをしないコツとも言えます。

【2】住宅ローンと金利の関係

消費税増税のタイミングに関しては確認できましたが、住宅購入でもう一つ気にしなければならない重要な要素として、金利があります。

ある意味、消費税増税よりお財布に影響するのが金利です。

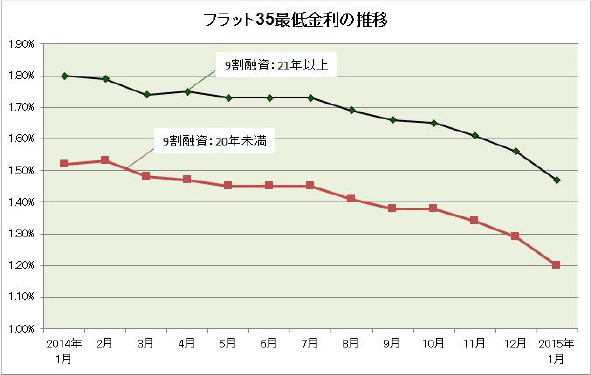

最近の住宅ローン金利の動向ですが、変動金利は0.7%台の住宅ローンもあり、長期固定金利の住宅ローンであるフラット35は、この1年間、史上最低金利を更新し続けています。

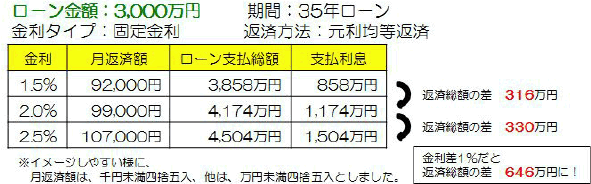

さて、この低金利状態が住宅ローン利用者にとって有利であることはイメージできると思いますが、実際には、金利差が返済総額にどのくらい影響を与えているのかを見てみましょう。

以下、ローン条件を同じにして、金利の違いによる返済額や支払利息を比べてみました。

3,000万円のローンの場合、金利が0.5%違うだけで、総支払額は300万円以上も違ってきます。金利差1.0%だと、約650万円の違いが生じます。

借入額が多くなったり、より高金利で比較すると、総返済額の差はもっと広がることになります。

「もう少し待てば、まだまだ金利が下がるかも」と思った方はいませんか?

今後、もっと金利が下がる可能性もありますが、待つことによって不利益に繋がってしまう場合もあります。

例えば、土地など気に入った物件が見つかったにもかかわらず、金利の下落を待ってしまったがために、他の人に当該物件を購入されてしまうという事になっては、そもそもの目的が達成できません。

不動産は、同じ物件が二つとある訳ではありませんので、金利にこだわり過ぎて、家づくりのタイミングを逃す事のないように意識することも大切です。

【3】利息軽減効果としての繰り上げ返済

金利は、住宅ローンの総返済額に大きな影響を与えますが、住宅ローンの契約時だけで、将来の利息や返済額が決まってしまう訳ではありません。

住宅ローンの返済中に利息軽減を図る方法の一つとして「繰り上げ返済」があります。

繰り上げ返済とは、返済期間中に月々の返済額とは別に、借入額の一部(あるいは全額)を金融機関に返済して、その分のローン残高と利息を減らす手続きのことです。

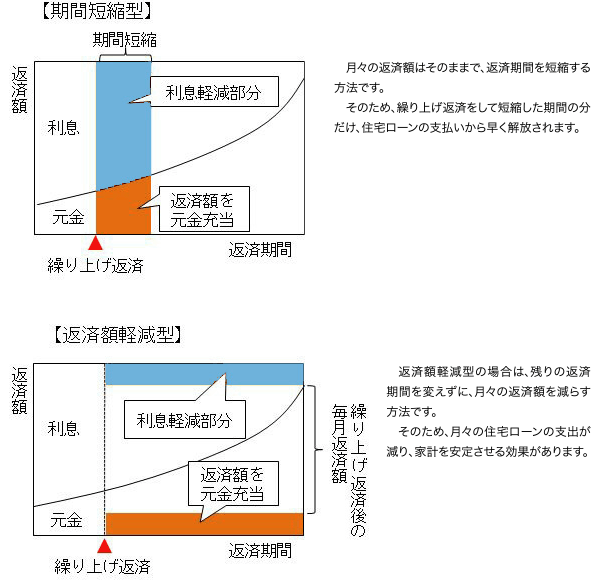

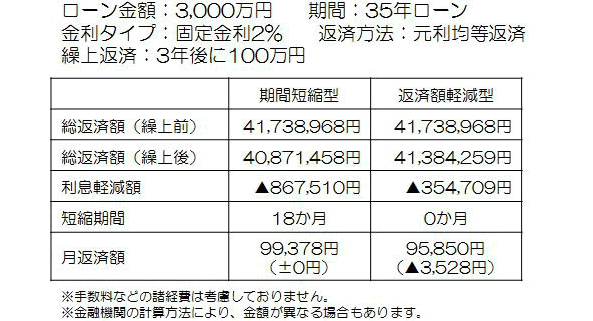

繰り上げ返済には「期間短縮型」と「返済額軽減型」があります。

繰り上げ返済の効果の特徴として、

・繰り上げ返済の時期が早い

・金利が高い

・返済期間が長い

ものほど、利息軽減効果は大きくなります。

また、「期間短縮型」と「返済額軽減型」では、同条件のローンであれば「期間短縮型」の方が利息軽減効果は大きくなります。

以下、ローン金額3,000万円、固定金利2%、元利均等返済、返済期間35年(ボーナス払いなし)、3年後に100万円の繰り上げ返済をした場合に、「期間短縮型」と「返済額軽減型」の利息軽減効果を比べてみました。

総支払額を減らしたいのであれば「期間短縮型」ですが、今目の前にある月々の支出を減らしたいという方の場合は「返済額軽減型」を選択した方が良い場合もあります。

どちらの返済方法が良いのかは、それぞれの家計状況やライフプランに応じて検討していくことが望ましいと言えます。

住宅購入後の総返済額の軽減方法として、繰り上げ返済の他にも、より低い金利のローンに乗り換える「住宅ローンの借り換え」という方法もあります。

繰り上げ返済にしても借り換えにしても、手数料などの別途費用がかかります。必要に応じて、専門家に相談しながら、あなたにとって良い方法を検討してください。

【4】住宅購入における優遇策の今後の動き

住宅購入における支払額の軽減や資金計画上で知っておきたいのが、税制優遇や給付金などに関する情報です。

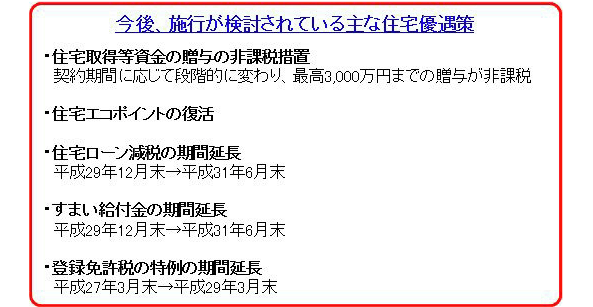

消費税10%増税が平成29年4月予定に延期されたのに合わせて、増税後の住宅消費低迷を軽減するために、住宅購入における優遇策が検討されています。

主だったものでは、昨年末に終了した「住宅取得等資金の贈与の非課税措置」の復活です。

実施されることになると、最高3,000万円の贈与が非課税となります。

また、他にも住宅エコポイントの復活や住宅ローン減税・すまい給付金適用期間の延長、登録免許税の特例の期間延長などがあります。

以上の中には、まだ確定していないものもありますので、今後の動向をチェックしたり、住宅展示場でモデルハウス担当者に問い合わせし、知恵を借りるなどして、上手に資金計画を立てていきましょう。

監修・情報提供:岩本雄一(ファイナンシャルプランナーCFP®)

© 2015 Next Eyes.co.Ltd

本記事はネクスト・アイズ(株)が記事提供しています。

本記事に掲載しているテキスト及び画像の無断転載を禁じます。